Udskudt amerikansk recession løfter aktiemarkedet

Markedskommentar pr. 30/6-2023

Vi er halvvejs igennem 2023, men afkastmæssigt nærmest helt igennem året. Aktier er sprunget til vejrs med tocifrede afkast og obligationer er ligeledes i positivt territorie. Alt i alt et fornuftigt halvår investeringsmæssigt, der i lyset af den makroøkonomiske situation ved indgangen til 2023, har overrasket mange.

Udviklingen skal bl.a. tilskrives en fortsat robust økonomi og udeblivelsen af en amerikansk recession, lavere inflationstal og forventninger til renterne er toppet. Trods historisk opstramning af pengepolitikken viser den globale økonomi sig modstandsdygtig og er endnu ikke for alvor påvirket negativt af centralbankernes mange restriktive tiltag.

På den korte bane er der ikke umiddelbare indikationer om en hård økonomisk opbremsning. I længere perspektiv er det derimod mere vanskeligt at forestille sig, at rentestigningerne og likviditetsdrænet ikke får nogen mærkbar effekt på økonomien. Vi må forvente lavere økonomisk aktivitet, men med bl.a. et solidt amerikansk arbejdsmarked, er det svært at se en hård afmatning lige om hjørnet.

Afgørende for udviklingen vil være kommende inflationsnøgletal. Fortsætter den nedadgående tendens vil presset på centralbankerne om yderligere rentestigninger aftage, selvom både ECB og FED har antydet flere stigninger forude. Men lavere inflation vil være et signal om at renterne kan være på vej ned igen. Det vil være understøttende for risikofyldte aktiver. På den anden side skal der ikke mange negative overraskelser til på inflationsfronten (i form af højere end ventet inflationstal) førend det kan rokke ved årets kursstigninger.

Læg dertil geopolitiske spændinger, krig i Østeuropa og mindre globalisering, der gør det vanskeligere at forudsige retningen. Vi befinder os i en periode med uvished om, hvor økonomien lander. På den korte bane, dvs. resten af 2023, hælder jeg til økonomien fortsat vil vise fornuftige takter. Det vil være understøttende for risikofyldte aktiver, men dårlige inflationstal eller mere bankuro i USA vil sætte en kæp i hjulet for den udvikling. 2024 er mere usikkert – sandsynligvis vil det være her effekten af de pengepolitiske greb vil kunne ses på økonomien.

I kølvandet på aktiernes markante kursløft i første halvår kan vi næppe forvente stigninger i samme niveau resten af året. Udviklingen er trods usikkerhed om selskabernes fortsatte indtjeningsvækst og uro i den amerikanske banksektor.

Det er værd at hæfte sig ved, at den generelle udvikling på det amerikanske aktiemarked er koncentreret til nogle få aktier. Hovedparten af årets afkast i S&P 500 kan tilskrives syv aktier bestående af Apple, Amazon, Alphabet, Microsoft, Meta, Nvidia og Tesla, mens de resterende aktier i indekset stort set ikke har budt på noget afkast.

Selvsamme syv aktier var anderledes hårdt ramt sidste år, hvor stigende renter i kombination med høj værdiansættelse var drivende faktorer bag den negative udvikling. Seneste udvikling betyder de syv aktier igen handles til relativt høje værdiansættelser – ikke på niveau med indgangen til 2022 – men stadig markant over det amerikanske marked som helhed. Den aktuelle price/earning for Nvidia er mere end 200. Det er meget højt for at sige det mildt.

Aktieindeks er sædvanligvis markedsvægtede, hvilket betyder, at de største selskaber vægter mest i indeksene. For det globale aktiemarked udgør de 10 største selskaber 20% af indekset. For amerikanske aktier er det hele 30%, der består af top 10 selskaberne. Udviklingen for de største selskaber vil derfor præge helhedsbilledet af udviklingen på aktiemarkedet, men andre dele af aktiemarkedet er aktuelt mere attraktive end de største selskaber målt på nøgletal. Det tæller fx mindre og mellemstore selskaber samt value-aktier.

Der ligger et efterslæb hos disse selskaber, der kan give en relativ god performance – forudsat økonomien ikke rammes af en afmatning.

Der var en vis markedsoptimisme om emerging markets aktier, herunder kinesiske aktier, i starten af året i forbindelse med genåbningen af Kina efter Covid. Bortset fra en kortvarig opblomstring aftog optimismen hurtigt og emerging markets halter efter veludviklede lande målt på afkastet. Det skyldes bl.a. lavere væksttal fra Kina og fortsatte geopolitiske spændinger mellem især Kina og USA. Selvom emerging markets handles på relativt attraktive pris-multipler, vil den negative stemning omkring aktivklassen, sandsynligvis vare ved på den korte bane.

Obligationsinvestorer nyder fordel af renteniveauet er steget. Det betyder, at det forventede afkast nu er markant højere end for et par år tilbage. Men der er stadig usikkerhed om, hvornår renten topper og vi er stadig vidne til en invers rentekurve, hvor den korte rente er højere end den lange. Det er sædvanligvis udtryk for forventninger om økonomisk afmatning.

Alt andet lige skal rentekurven normaliseres og det er vores vurdering, at det vil ske ved rentefald i den korte ende af rentekurven.

Udviklingen pensionsselskaberne

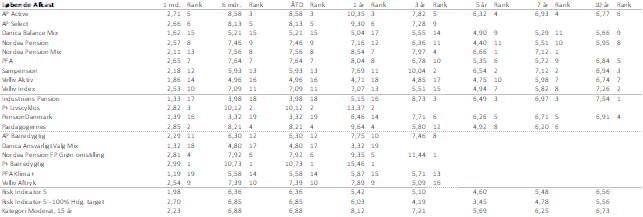

Den positive udvikling på finansmarkederne smitter af på pensionsopsparernes afkast. Tabellen viser 2023-afkastet suppleret af afkastet sidste år samt ann. afkast over 3 og 5 år for markedsrenteprodukter med middel risiko og mellemlang horisont til pensionering.

Løbende afkast opgjort pr. 30/6.

Afkast for livscyklus, moderat risiko og 15 år til pensionering (sorteret alfabetisk)