Markedskommentar afkast Q1

Pengepolitiske stramninger begynder at have afledte konsekvenser, kommentar pr. 31/3-2023

En ulykke kommer sjældent alene og palaveren i banksektoren hænger uløseligt sammen med centralbankernes pengepolitiske opstramninger.

Renterne er steget med raketfart i centralbankernes bestræbelser på bringe inflationen ned. Den restriktive pengepolitik begynder at sætte sine spor og seneste udvikling i banksektoren er et tydeligt resultat af højere renter og mindre likviditet.

Omdrejningspunktet i kølvandet på den globale pandemi har været at få inflationen tilbage til målsætningen omkring de 2 pct. Det primære redskab er pengepolitik med højere renter og færre penge i det finansielle system. Sidstnævnte, pengemængden, er drivende faktor bag inflationsudfordringerne, da centralbankerne og finanspolitiske stimuli under Corona betød voldsom vækst i den såkaldte M2-pengemængde. Penge som nu trækkes ud af systemet og balancegangen for centralbankerne er en hårfin balance mellem tilstrækkelig restriktiv pengepolitik uden økonomien ender i en såkaldt hård økonomisk landing.

Bankkollapset i marts af den ellers ukendte bank, Silicon Valley Bank, er den største siden finanskrisen. Kundernes samtidige stormløb på banken med kontantudtræk i kombination med dårlig risikostyring var mere end banken kunne kapere. Kort efter kom turen til Credit Suisse, der blev overtaget af UBS efter pres fra de Schweiziske myndigheder. Andre amerikanske banker er også i vanskeligheder.

Det førte til markante kursfald blandt bankaktier- og obligationer og rejser spørgsmålet om vi er vidne til starten på en ny finanskrise. Mindre amerikanske banker er ikke reguleret på samme vis som banksektoren i Europa, men generelt er vores vurdering at især europæiske banker er relativt godt velkapitaliseret. Men fortsatte udfordringer i den amerikanske finanssektor vil give spillover effekt til europæiske banker.

Udfordringerne i banksektoren bringer yderligere usikkerhed til markedet og nye dilemmaer for centralbankerne. Skal renten fortsat hæves og inflationen ned, men med risiko for flere banker ender i problemer eller skal den restriktive pengepolitik lempes og med risiko for inflationen ikke kommer ned på det ønskede niveau.

Den amerikanske centralbank, FED, hævede ved seneste møde i marts renten med 0,25% til 4,75%-5,0%. Der kan komme en yderligere renteforhøjelse i USA, men vi vurderer, at vi har set sidste rentestigning i denne omgang. FED signalerede ganske vist fokus stadig er inflation, men renten på 2-årige amerikanske statsobligationer er faldet kraftig i marts i takt med banksektorens problemer udfoldede sig, fra 5% til 3,8% og ligger aktuelt på 4%.

Renten i Europa er ligeledes faldet, men fra et lavere niveau og er aktuel 2,6%. Der kan komme yderligere renteforhøjelser fra ECB, men vores bud er, at vi også her nærmer os afslutningen for renteforhøjelser.

Om vi ligefrem skal forvente rentefald fra centralbankerne på kort sigt er mere tvivlsomt, men de vil nok snarere holde renterne i ro og se tiden an. De vil formodentligt holde nuværende niveauer indtil det bliver tydeligt, at inflationen kan bringes tilbage til målsætningen.

Resultatet af de kraftige rentestigninger på den globale økonomi har vi ikke set til fulde, men effekten vil formodentligt blive mere tydeligt i løbet af året. Strammere kreditgivning og højere renter kan meget vel være udkommet af udfordringerne i banksektoren, som igen kan forstærke en kommende økonomisk afmatning.

Alt i alt er udsigterne fortsat slørede. Der er ikke noget der indikerer at markedsuroen falder til ro foreløbig.

Selvom afkastet samlet set er mere end 60% på aktiemarkedet over de seneste fem år, har det globale aktiemarked i tæt ved to år ikke har haft nogen vedvarende trend. Perioden har ganske vist budt på stigninger undervejs, men hver gang er de blevet afløst af kursfald. Udviklingen er udtryk for usikkerhed om, hvordan især normalisering af pengepolitikken påvirker økonomi og dermed selskabernes indtjening.

Vælger man de pessimistiske briller er det let at finde sten på vejen. Det tæller bl.a. 1) forbrugernes økonomiske råderum mindskes i takt med pris- og rentestigninger, 2) invers rentekurve med den korte rente højere end den lange rente, hvilket sædvanligvis er udtryk for forventning om økonomisk afmatning, 3) uro i banksektoren og 4) øgede finansieringsomkostninger selskaberne.

Der er dog også positive elementer, herunder 1) fortsat høje opsparinger hos forbrugerne, 2) solid forbrugertillid i USA og 3) lav arbejdsløshed.

Vi vurderer, at det ikke er et spørgsmål om der kommer en afmatning eller ej, men mere et spørgsmål om hvor hård afmatningen bliver. Forudsat uroen i banksektoren ikke eskalerer yderligere, vil økonomien forhåbentlig liste sig igennem med en såkaldt blød landing med faldende vækst. Først når hårdheden af landingen er en realitet vil aktiemarkedet sandsynligvis finde rodfæste, hvilket samtidig vil være grobund for vedvarende aktiestigninger.

2022 var et transitionsår med normalisering af renter som gav afledte negative effekt på værdien af finansielle aktiver. 2023 vil formodentligt være et år, hvor effekten af rentestigningerne skal absorberes af økonomien.

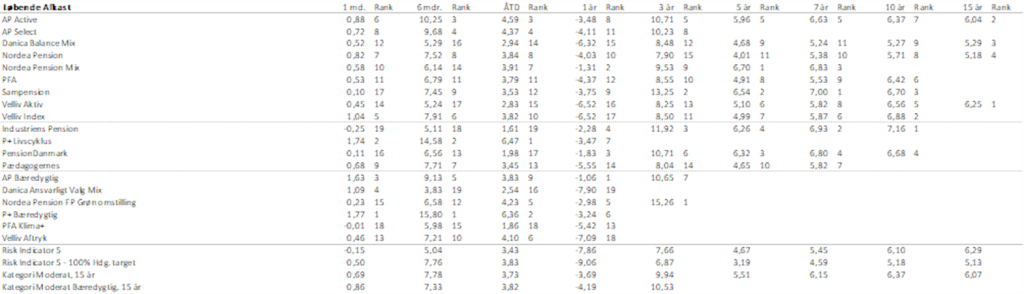

Udviklingen pensionsselskaberne

Men trods rentestigninger og uro i banksektoren kom risikofyldte aktiver godt igennem kvartalet, og alt i alt blev det også til pæne afkast på danskernes pensionsopsparinger.

Kilde: Analysehuset Nikolaj Holdt Mikkelsen

Ensure har et samarbejde med Nikolaj Holdt Mikkelsen omkring uvildig dataindsamling, afkastperformance og analyse af pensionsselskabernes opsparingsprodukter. Nikolaj har mere end 24 års erfaring fra den finansielle sektor og er både CFA og CIPM Charterholder. Mest kendt er han givetvis fra sin tid som chefanalytiker i Morningstar, samt sin garant for altid skarpe og veldokumenterede holdninger. Med sin ekspertviden, upartiske tilgang og ildhu for investorernes bedste interesser, er han endvidere flittigt citeret og benyttet af medierne. Med Nikolajs data og analyser skaber Ensure bedre transparens og indsigt i kvaliteten af de mange investeringsprodukter i markedet.